Como muchos sabéis, los indexados de iShares utilizan un sistema llamado "dual pricing", que es una especie de spread que se aplica a las operaciones de compraventa. La idea es que al comprar y vender puede que se nos aplique un precio ligeramente superior o inferior (respectivamente) al valor liquidativo oficial de ese día. Pero el superávit resultante de esas operaciones no se lo queda la gestora, sino que se reinvierte en el propio fondo, incrementando su valor liquidativo y mejorando por tanto su rentabilidad a largo plazo.

La motivación detrás de esta política es la misma que la del "swing pricing" aplicado por otras gestoras como Vanguard o Fidelity: proteger a los partícipes existentes del fondo en momentos de agitación de los mercados, de forma que los costes extra de todas esas transacciones recaigan sobre quienes las están realizando, y no sobre quienes se mantienen invertidos pasivamente.

Sin embargo, el dual pricing de iShares siempre genera algo de polémica, por varios motivos:

- A diferencia del swing pricing, que desplaza el valor liquidativo del fondo por igual para todos los partícipes, el dual pricing resulta en tres precios distintos para cada fecha: el valor liquidativo, el precio de compra y el precio de venta. Dependiendo de lo que hagamos se nos aplicarán uno u otro.

- Además, mientras que el valor liquidativo publicado a diario por Vanguard o Fidelity ya está corregido con el factor del swing pricing, el valor liquidativo publicado por iShares no es el que se le ha aplicado a los compradores ni vendedores de cada día, y por tanto la rentabilidad calculada a partir de ese precio no será necesariamente la que han obtenido quienes hayan hecho operaciones de compraventa durante el periodo observado. O dicho de otra forma, las gráficas de Morningstar no nos cuentan toda la historia.

- Mientras que Vanguard siempre ha sido muy transparente con su política de swing pricing, resulta difícil encontrar información pública de iShares sobre el dual pricing. Nadie sabe exactamente cuáles son los criterios de cálculo(*).

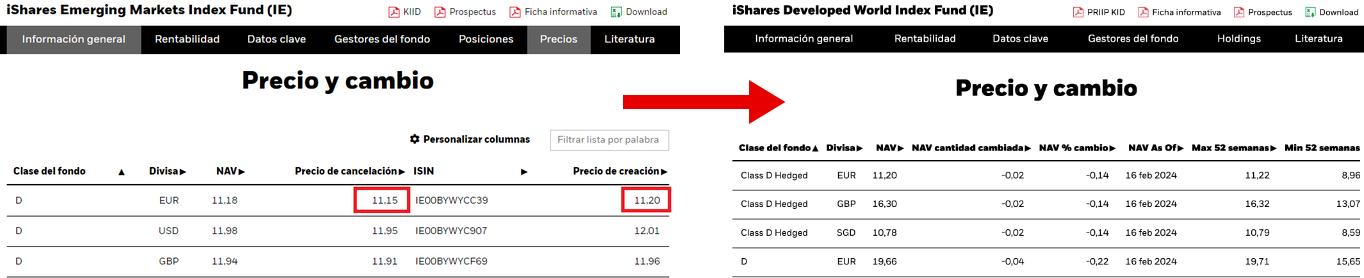

- Como se ve en la imagen de abajo, iShares solía publicar en su web una tabla con los tres valores: el valor liquidativo oficial, el precio de "creación" y el precio de "cancelación". Sin embargo, por alguna razón han eliminado este dato de su web. Ahora mismo la única forma de saber el sobrecoste es cursar una orden y consultar, a posteriori, cuánto se ha desviado del valor liquidativo publicado oficialmente para ese día.

(*) Actualización: Ver actualización al final del post con nueva información sobre la metodología de cálculo.

A raíz de todo esto, nos surgen dos preguntas:

- ¿Cuánto ganamos o perdemos realmente a lo largo de un año por el dual pricing de iShares? Sabemos que nuestra rentabilidad será mayor cuanto menor sea nuestro volumen de operaciones, pero... ¿cuánto exactamente?

- Si restamos el "coste" que nos supone el dual pricing, ¿cómo lo hacen realmente los partícipes de sus indexados frente a los de Vanguard o Fidelity? ¿A partir de qué punto nos sale más a cuenta uno que otro?

- iShares Developed World Index Fund (IE) D Acc EUR [ISIN: IE00BD0NCM55]

- iShares Emerging Markets Index Fund (IE) D Acc EUR [ISIN: IE00BYWYCC39]

¡Vamos a ello!

iShares Developed World D (IE00BD0NCM55)

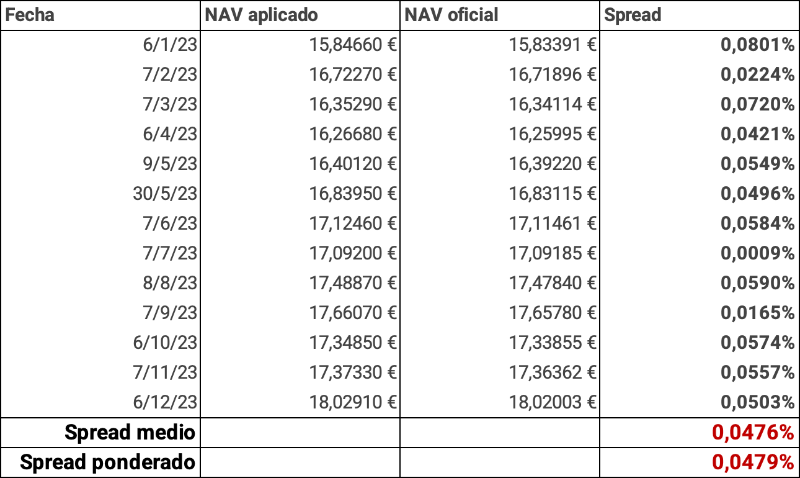

Estas son las operaciones que he hecho en el indexado al MSCI World en 2023:

Como vemos en la tabla, a lo largo del año el "spread" del dual pricing me ha supuesto un sobrecoste de 0,0476% de media. Es decir, el dinero que he aportado a este fondo durante 2023 me ha rentado, de media, un 0,0476% menos que el dinero que ya estaba invertido previamente (el cual sí habrá tenido la rentabilidad completa que podemos ver en la tabla de Depe o en Morningstar).

Aunque no muestro las cantidades invertidas, sí que añado abajo la media ponderada por dinero (el sobrecoste relativo que me ha supuesto a mí, teniendo en cuenta la cuantía de cada operación). Esto lo hago porque, al desconocer por completo el criterio que sigue iShares, cabe preguntarse si estarán aplicando un precio distinto a cada partícipe en función de la cuantía de la operación.(*) En este caso vemos que no ha habido casi diferencia entre la media aritmética y la media ponderada, a pesar de que sí hubo algunas aportaciones de cuantía bastante superior a las demás.

(*) Actualización: no se aplican distintos precios en función de la cuantía de cada operación. Ver actualización al final del post.

iShares Emerging Markets D (IE00BYWYCC39)

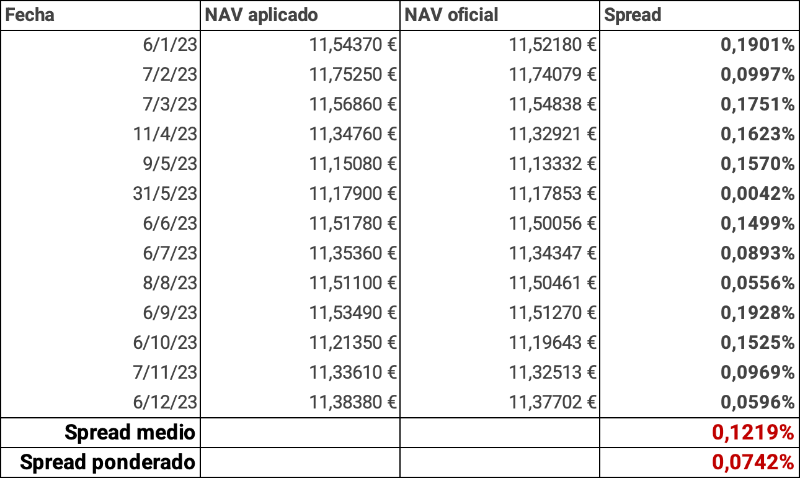

Para el indexado al MSCI Emerging Markets, estas han sido mis operaciones de 2023:

En este caso, vemos que el spread promedio del dual pricing es del 0,1219%, más del doble del que vimos en el indexado al MSCI World. Por tanto, el dinero invertido en este fondo ha estado bastante más penalizado con respecto al dinero que ya estaba invertido.

Como curiosidad, en este caso el dato ponderado por dinero sí que es mucho mejor (0,0742%) que la media aritmética. Esto se debe fundamentalmente a que la operación del 31/05, que tuvo un spread casi nulo, fue a su vez una aportación extraordinaria por una cuantía bastante superior a las demás. Casualidad? De nuevo, mientras que con Vanguard sabemos de primera mano el criterio y que el swing price es el mismo para todo el mundo, con iShares no podemos saber con certeza si esto ha sido fruto de la suerte o si hay algo más detrás.(*)

(*) Actualización: no se aplican distintos precios en función de la cuantía de cada operación. Ver actualización al final del post.

Pues bien, ya tenemos el sobrecoste que me ha supuesto el dual pricing durante 2023 para ambos fondos. ¿Ahora qué hacemos con este dato? ¿Cómo sabemos si me ha merecido la pena contratar este fondo y no otro?

Para comprobarlo, vamos a ver cómo ha sido el desempeño de iShares frente a las dos alternativas de bajo coste que tenemos disponibles en España: Vanguard y Fidelity.

Comparativa entre indexados al MSCI World

Lo primero que voy a hacer es comparar el TER oficial de cada fondo, que es una estimación que hacen las gestoras a priori, con el tracking difference real que han tenido a posteriori.

Como vemos en la tabla actualizada de Depe, de 2020 en adelante las 3 gestoras han conseguido un tracking difference inferior al TER que estiman oficialmente:

Esto nos va dando una pista de que, cuando comparamos fondos indexados tan eficientes y con costes tan bajos, quizá deberíamos prestar más atención a sus resultados reales y no tanto al TER, que al fin y al cabo sólo es una estimación previa que hace la gestora. Puede que el TER sólo refleje los gastos estimados pero no los ingresos, o puede que simplemente prefieran pecar de conservadores y cubrirse las espaldas por si el fondo tiene un mal año.

En el caso de Vanguard y Fidelity, al tener un único precio para cada día, la rentabilidad que vemos es además la rentabilidad real (ponderada por tiempo) que habrán obtenido todos los partícipes del fondo, y además son directamente comparables entre sí. Como vemos, a pesar de que el Vanguard tiene un TER significativamente mayor, su tracking difference (y por tanto su rentabilidad) ha sido muy parejo a la de Fidelity. La media de los últimos 5 años se ve muy distorsionada por ese -0,15% del Fidelity en 2022, pero el resto de años el desempeño de ambos fondos ha sido casi idéntico. ¿Otra razón más para no darle tanta importancia al TER?

Si pasamos al iShares, vemos que su rendimiento ha sido espectacular, igualando y hasta superando al índice en sus 6 años de vida. Centrándonos en 2023, vemos que el iShares le ha sacado un +0,06% de rentabilidad al Fidelity y un +0,07% al Vanguard.

Sin embargo, debido al dual pricing, la rentabilidad que vemos aquí (siempre ponderada por tiempo) sólo será cierta para aquellos inversores que no hayan realizado ninguna operación de compraventa en todo el año. Para los que sí hemos operado con el fondo, como hemos visto anteriormente, a esa rentabilidad habrá que restarle el sobrecoste que nos haya supuesto el dual pricing en sus operaciones.

Como vimos más arriba, en mi caso particular:

- Sobrecoste medio del dual pricing: 0,0476% sobre el capital añadido en 2023

- Ventaja de iShares frente a Vanguard/Fidelity: 0,06/0,07% sobre el capital ya invertido

- En caso de no realizar ninguna operación, la rentabilidad obtenida ha sido la rentabilidad íntegra del índice Net Return (incluso un poco mejor), lo cual es excelente y mejora tanto a Vanguard como a Fidelity. O dicho de otra forma: a quien no ha hecho operaciones, el fondo de iShares le ha salido "gratis". Ha sido como llevar las acciones por su cuenta, sin pagar comisión alguna por el fondo.

- En caso de haber realizado operaciones en 2023, sólo habríamos salido perdiendo con respecto a Vanguard o Fidelity en caso de que el volumen de esas operaciones haya sido superior al 126% (Vanguard) o el 147% (Fidelity) del capital que ha permanecido invertido en el fondo.

- Por tanto, incluso para alguien que estuviese empezando de cero (sin capital invertido previamente), es probable que en menos de un año cada euro invertido ya hubiese recuperado todo el sobrecoste del dual pricing, así que también le habría salido a cuenta frente a las alternativas.

Comparativa entre indexados al MSCI Emerging Markets

De nuevo, vamos a comparar el TER frente al tracking difference de cada fondo:

En este caso, las rentabilidades y el tracking de los fondos parece ser mucho más errático, desviándose claramente por encima del TER la mayoría de años, y con mucha dispersión de resultados de un año a otro. Pero a pesar de que las tres gestoras tienen un TER casi idéntico, vemos cómo de nuevo el fondo de iShares parece hacerlo algo mejor en promedio.

La media de los últimos 5 años muestra una ventaja de un +0,06% sobre Vanguard y de un +0,11% sobre Fidelity, que casualmente es la misma ventaja que les ha sacado concretamente en 2023 (el año que estamos observando).

Por tanto, y como vimos antes:

- Sobrecoste medio del dual pricing: 0,1219% sobre el capital añadido en 2023

- Ventaja de iShares frente a Vanguard/Fidelity: 0,06-0,11% sobre el capital ya invertido

- En caso de no realizar ninguna operación, la rentabilidad obtenida para 2023 ha estado un 0,51% por debajo del índice. Por tanto no nos sale "gratis" como el MSCI World, pero sigue siendo mejor que las alternativas de Vanguard o Fidelity.

- En caso de realizar operaciones, para batir a Fidelity o Vanguard durante 2023, habríamos necesitado que nuestras aportaciones durante 2023 no superasen el 90% (Fidelity) o el 49% (Vanguard) del capital ya invertido en el fondo.

- Para alguien que estuviese empezando de cero (sin capital invertido previamente), el tiempo que hubiese necesitado mantener cada euro invertido para batir a los competidores hubiese sido de aproximadamente un año (Fidelity) o dos años (Vanguard).

Conclusiones y puesta en contexto

Como hemos visto, para los indexados al MSCI World parece haber bastante consistencia en cuanto al buen rendimiento del iShares clase D. Así que podríamos concluir (cautelosamente) que si las cosas no cambian, y a pesar de la poca transparencia que muestra la gestora en torno al dual pricing, seguramente sea la opción más rentable para la mayor parte de inversores a largo plazo. Esto se debe a que en sólo un año, la ventaja que iShares consigue sacarle a Vanguard y a Fidelity (0,06% y 0,07% respectivamente) ya compensa el sobrecoste promedio del dual pricing (<0,05%).

Para los indexados al MSCI Emerging Markets, en cambio, se hace más difícil sacar conclusiones. La falta de consistencia en los resultados anuales (de todas las gestoras) hace que no tengamos certeza de que lo visto en 2023 vaya a ser extrapolable a años posteriores, porque tampoco lo es para años anteriores. En principio también parece que el iShares viene siendo la opción más rentable de las tres, pero ninguno de los tres fondos tiene un tracking error demasiado bueno, y el sobrecoste del dual pricing también es superior.

Por supuesto, siempre estamos hablando de los fondos y clases que tenemos disponibles a día de hoy (febrero de 2024) para contratar desde España por nuestra cuenta: clase D de iShares, clase Investor de Vanguard y clase P de Fidelity. Si el día de mañana obtuviésemos acceso a clases más baratas de estas u otras gestoras, habría que revisar los números.

Al margen de todo esto, también es importante recordar que los fondos tienen otras fuentes de ingresos además del dual pricing, y por tanto no podemos atribuir toda la ventaja del iShares a este motivo. Por ejemplo, sabemos que iShares y Vanguard también obtienen un extra de rentabilidad a través del préstamo de títulos. ¿Cuánto? Si consultamos la tabla de dullinvestor, vemos los siguientes ingresos por préstamo de títulos para los indexados al MSCI World (los números para Emergint Markets son similares):

- iShares: 0,020%

- Fidelity: 0,00%

- Vanguard: 0,018%

Por último, me gustaría poner todo esto un poco en contexto para no darle más importancia de la que realmente tiene.

Tengamos en cuenta que, en el mejor de los casos, estamos hablando de diferencias de rentabilidad mínimas, de en torno a un 0,06% anual entre un fondo y otro. Casi con total seguridad, habrá otros factores que tendrán un impacto mucho mayor en nuestras carteras: un asset allocation poco adecuado, mover el dinero en exceso entre distintos fondos, tratar de hacer market timing, no elegir el vehículo de inversión más apropiado, etc. Por poner un par de ejemplos:

- Alguien que invierta con ETFs (en lugar de fondos) probablemente esté pagando un sobrecoste muy superior a estos números sólo en concepto de comisiones de compraventa en su broker.

- Alguien que elige invertir en fondos (en lugar de ETFs) está sufriendo una retención de un 30% sobre los dividendos americanos, frente al 15% que le retienen a los ETFs irlandeses. A día de hoy, eso supone más de un 0,20% anual de sobrecoste para los fondos indexados al MSCI World frente a los ETFs irlandeses.

Así que no nos volvamos locos por unas centésimas arriba o abajo, y apreciemos la suerte que tenemos de poder contar con indexados globales tan baratos y eficientes que la diferencia entre ellos termina debiéndose a factores tan pequeños como este

Actualización:

Tras la información adicional aportada por varios usuarios (tanto aquí como en el grupo de Telegram), actualizo el post para incluirla:

- Como apunta [mention]Espiral[/mention] en el grupo de Telegram, en el prospecto de iShares sobre sus indexados sí que viene información relativa a cómo se calculan los precios de compraventa, aunque no lo llame explícitamente "dual pricing". Comienza en la página 106 de este documento.

- A raíz de esto y como corroboran otros usuarios, podemos descartar que iShares aplique un precio distinto a los partícipes en función de la cuantía de cada operación. Cada día hay un precio de compra y uno de venta, y son los mismos para todo el mundo.

- Además de esto, es muy interesante lo que comenta [mention]Espiral[/mention]: de acuerdo con el prospecto, si el partícipe está moviendo participaciones entre distintos fondos/clases (no queda muy claro), iShares puede aplicar un precio más favorable, puesto que esto supone un coste inferior para ellos al no tener que ejecutar realmente una compra/venta de los activos subyacentes en el mercado. Esto también contribuye a mejorar la rentabilidad a largo plazo, y sería interesante saber si iShares trata todas las operaciones de una misma cuenta omnibus como un único partícipe que mueve participaciones entre sus fondos.

- Como bien apunta Marcos y otros usuarios en el grupo de Telegram, esto sólo son los costes de "entrada" del dual pricing. Pero cuando vendamos, también estaremos sujetos a un sobrecoste similar de salida. Por tanto, si queremos saber el tiempo total que necesitaríamos permanecer en los fondos de iShares para que nos salga a cuenta incluyendo los sobrecostes de salida, habría que multiplicar los plazos de arriba por dos aproximadamente (2 años para el MSCI World y 4 años para el MSCI Emerging Markets).