Filosofía Bogleheads®

La filosofía Bogleheads pone especial énfasis en el ahorro regular, la diversificación de activos y la inversión periódica con independencia de las condiciones del mercado.

Los principios básicos de esta teoría se pueden resumir en los siguientes puntos, que aplicados de manera conjunta, han demostrado ofrecer mayores rentabilidades a largo plazo.

Desarrolla un plan de inversión realista

Quizás la idea más importante que subyace en el enfoque de inversión de Bogleheads es reconocer que necesita ahorrar una parte significativa de sus ingresos cada mes para tener suficiente dinero para una jubilación cómoda. No hay sustituto para gastar menos de lo que gana.

El enfoque de los Bogleheads es tener un plan financiero viable. Para ello hay que trabajar en un presupuesto familiar razonable que cubra los gastos básicos, los placeres discrecionales y luego ahorrar para artículos de más valor o metas a largo plazo.

Evite el exceso de deuda, como tarjetas de crédito y préstamos con garantía hipotecaria. Si tiene esa deuda, pague esos saldos primero. Reduzca los gastos y las deudas innecesarias para que pueda invertir el resto.

Cuando comience a invertir para el futuro, los planificadores financieros aconsejan a los inversores que pongan por escrito un plan de inversión simple. Por ejemplo, invierta el dinero que necesitará pronto de manera muy conservadora, como en un fondo del mercado monetario, en ningún caso en el mercado de valores. Esto se debe al hecho de que las acciones son demasiado volátiles para financiar obligaciones a corto plazo. El dinero que no necesite antes de 10 años se puede invertir en una cartera de acciones y bonos.

Poner su plan por escrito ayudará a darle la disciplina para «mantener el rumbo».

Invierte cuanto antes y periódicamente

Véase también: Importancia de ahorrar temprano

Una vez que haya adoptado un estilo de vida financiero sólido, puede comenzar el proceso de acumulación de riqueza financiera. Para ello, cuando está listo para empezar a invertir, entra en juego un segundo principio: invierta cuanto antes y con frecuencia, por dos razones importantes:

- Para establecer un hábito de ahorro e inversión regular.

- Para maximizar el impacto del interés compuesto en la inversión. El poder del interés compuesto te ayudará a alcanzar tus metas de ahorro, incluso con bajos rendimientos esperados. Estos conceptos se aplican al ahorro con cualquier objetivo como la jubilación, la compra de una casa o el ahorro para una educación. Cuanto más largo sea el período de tiempo, mayor será el impacto del poder del interés compuesto.

Por ejemplo, si invierte €6000 al comienzo de cada año [1](el equivalente a €500 por mes, pero se coloca al comienzo del año para facilitar los cálculos) y comienza a la edad de 55 años, suponiendo un rendimiento nominal anual de 4%, [2] su saldo a la edad de 65 años será de aproximadamente €75,000. Si comienzas a los 40 años, terminarás con aproximadamente €260,000. Y si comienza a los 25 años, su saldo a los 65 años será de aproximadamente €593,000. [3] Vea la tabla a continuación.

No hagas market timing

Hay muchos estudios que muestras que los inversores típicos de fondos en realidad tienen un desempeño mucho peor que los fondos en los que invierten, porque tienden a comprar cuando ha habido buenos resultados y tiende a vender cuando el fondo tiene un mal rendimiento. [4]

Por ejemplo, en The Little Book of Common Sense Investing (2007), John Bogle examina el desempeño de los inversores en el Vanguard Growth Index Fund y el Vanguard Value Index Fund.

Durante la última década del siglo XX y debido al mercado alcista de las acciones de crecimiento, el Fondo Índice de Crecimiento (Growth) obtuvo un rendimiento acumulado de + 364% en el período 1993 – 2000, en comparación con el rendimiento acumulado de + 229% del Fondo Índice de Valor (Value). Durante este período, los inversores invirtieron 11 mil millones de dólares en el Fondo Índice de Crecimiento, en comparación con la inversión de 3 mil millones de dólares en el Fondo Índice de Valor.

Los rendimientos en el índice de crecimiento se desplomaron durante el mercado bajista de 2000 – 2002, al igual que los dólares de los inversores. Durante el período 2001-2006, el fondo índice de crecimiento sufrió una retirada neta de $ 850 millones, en comparación con una entrada neta de $ 2 mil millones en el fondo del índice de valor.

La siguiente tabla se muestra el rendimiento compuesto anual ponderado de ambos índiced (Value y Growth), así como el rendimiento ponderado en dólares que experimentaron los inversores.

| 1993 – 2006 | Retorno ponderado en el tiempo | Retorno ponderado en dólares |

|---|---|---|

| Vanguard Growth Index Fund | 9,10% | 0,90% |

| Vanguard Value Index Fund | 11,70% | 7,60% |

En lugar de tratar de hacer «market-timing» o tratar de adivinar el futuro del mercado, los inversores Boglehead crean una cartera de fondos índices en RV (Renta Variable) y RF (Renta Fija). Compran, mantienen y reequilibran la cartera de inversiones cuando se desvía del Asignación de activos (Asset Allocation) elegido.

Usa fondos indexados / ETFs que sean de bajo coste

La mejor y más económica forma de comprar todo el mercado de valores es con los fondos indexados (ya sea a través de fondos mutuos tradicionales o ETFs). Los fondos indexados proporcionan diversificación al invertir en todas las acciones del índice. Los gastos de los fondos indexados pasivos son aproximadamente una décima parte del promedio de la industria. Al comprar un fondo índice global, un inversor posee una participación de prácticamente todas las empresas públicas del mundo. Esta diversificación reduce el riesgo de pérdida ante desapariciones de empresas individuales. El inversor sigue expuesto a una alta volatilidad del mercado de valores en general, pero a cambio, el inversor puede participar en el desarrollo y crecimiento del mercado en el largo plazo.

Los fondos indexados de Renta Fija también ofrecen una amplia diversificación. Los inversores Boglehead utilizan fondos indexados de bonos de alta calidad a corto plazo para financiar obligaciones financieras a corto plazo. Utilizan fondos indexados de bonos a medio plazo de alta calidad para reducir la volatilidad de una cartera de inversión. [5]

A largo plazo, los fondos indexados de coste bajo ofrecen rendimientos más altos que el 80% – 90% de todos los fondos de inversión. [6] [7] [8]

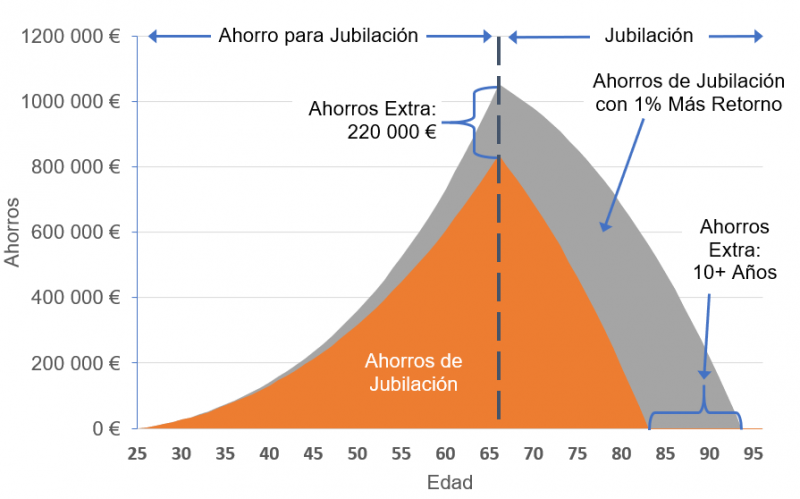

El bajo coste de los fondos indexados es un componente crítico del rendimiento a largo plazo de un inversor. Como se indica en la tabla de la derecha, los costes más bajos pueden añadir más de 10 años de ingresos a la jubilación. [9]

Diversifica

Véase también: Asignación de activos

En lugar de tratar de elegir acciones individuales, bonos o sectores del mercado, los inversores Bogleheads compran fondos indexados de bajo coste que están altamente diversificados y cubren todo el mercado (acciones globales y bonos globales). La gran diversificación de los fondos indexados permite evitar grandes pérdidas por empresas en quiebra o impago de bonos.

Una de las razones por las que diversificar una cartera de inversión ayuda a reducir el riesgo es que los rendimientos de las acciones (RV) y los rendimientos de los bonos (RF) no necesariamente se mueven hacia arriba y hacia abajo juntos. El concepto estadístico que mide estos movimientos conjuntos se denomina correlación. La combinación de inversiones con bajas correlaciones puede proporcionar reducciones en la variación del rendimiento de la cartera.

Los mercados de valores de Europa, América del Norte, el Pacífico y los países emergentes no tienen una correlación positiva perfecta debido al hecho de que tienen diferentes ciclos económicos y ciclos monetarios de valoración. De manera similar, las acciones (RV) y los bonos del gobierno (RF) tienden a tener una baja correlación positiva.

Sin embargo, algunas precauciones deben tenerse en cuenta al considerar la correlación de los rendimientos de la clase de activo.

- La correlación varía con el tiempo, por lo que (RV) y (RF) tendrán una correlación mayor o menor en diferentes períodos. (Ver tabla. Rolling de 5 años de correlación entre acciones estadounidenses y bonos del Tesoro a 5 años) [10]

- Cuando los mercados bursátiles (VR) experimentan grandes descensos en su valor, la correlación tiende a crecer de manera más positiva entre las acciones, los bonos corporativos y los bonos de alto rendimiento.

Minimiza impuestos

Los inversors, al administrar eficientemente los impuestos, pueden reducir el dinero que se destina a la Agencia Estatal de Administración Tributaria (AEAT)

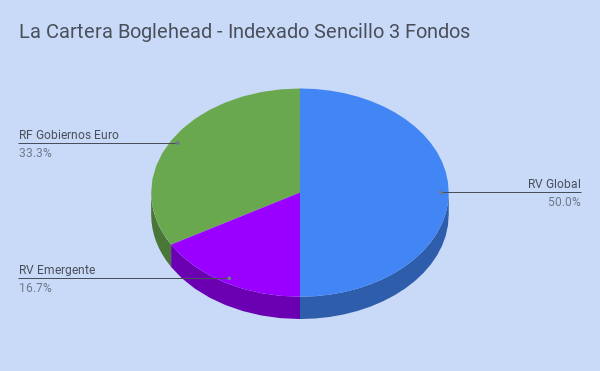

Simplifica

No es necesario poseer muchos fondos para lograr una diversificación efectiva. Un único fondo indexado global contiene miles de acciones, incluidos todos los estilos y tamaños de capitalización. Un fondo indexado global de bonos contiene miles de bonos de varios tipos y vencimientos.

Una cartera simple tiene muchas ventajas. Casi siempre reduce los costes (incluidos los impuestos), facilita el análisis, simplifica el reequilibrio, simplifica la preparación de impuestos, reduce el papeleo y el registro, y permite que los cuidadores y herederos se apoderen fácilmente de la cartera cuando sea necesario. Lo mejor de todo es que una cartera simple le permite pasar más tiempo con su familia y amigos, y menos tiempo administrando sus finanzas.

Ejemplo de carteras de inversión sencillo

2 Fondos

3 Fondos

5 Fondos

Mantén el rumbo

Mantén el rumbo es quizás la parte más desafiante de la inversión Boglehead, pero es esencial para su éxito. Un inversor Boglehead adopta un plan de inversión razonable y luego mantiene el curso. Si los fondos indexados superan dramáticamente a todas las alternativas (como en la década de 1990), este consejo es fácil de seguir. Pero cuando el mercado de valores colapsa (como en la crisis de 2008), muchos inversores se asustan o, al menos, dudan de su compromiso de comprar, retener y reequilibrar las inversiones.

Los inversores Bogleheads se dan cuenta de que, a cambio de los altos rendimientos esperados que producen las acciones a lo largo del tiempo, los mercados de valores son enormemente volátiles. Después de grandes caídas, puede ser muy difícil continuar con su plan preestablecido. Incluso en los mercados normales, siempre hay distracciones, como nuevos tipos de productos de inversión que prometen altos rendimientos y bajos riesgos, o vehículos de inversión alternativos de lujo, como los fondos de cobertura.

Un inversor Boglehead se esfuerza por no ser distraído.

Cree una asignación de activos que incluya bonos para reducir la volatilidad causada por la porción de capital de su cartera y luego reequilibre cuando sea necesario. Este enfoque equilibrado le ayudará a mantenerse en el camino. Una vez que configura una cartera Boglehead, la única corrección de curso real que se necesita es reequilibrar una vez al año para que las asignaciones de acciones / bonos vuelvan a los niveles preestablecidos.

Conclusión

En resumen, un inversor de Bogleheads tiende a:

- Ahorrar mucho,

- Seleccionar un Asset Allocation con Renta Variable (RV) y Renta Fija (RF),

- Comprar fondos de bajo coste, pasivos y ampliamente diversificados,

- Asignar fondos de manera eficiente,

- Mantener el rumbo.

Una de las cosas maravillosas acerca de la inversión Boglehead es que generalmente requiere menos de un día para configurarse y luego una hora al año de esfuerzo para reequilibrar. Más allá de eso, no hay necesidad de observar los mercados o seguir las noticias financieras. Aún mejor, funciona. Si bien la inversión Bogleheads puede parecer extrañamente simple, se basa en décadas de investigaciones exhaustivas que demuestran que la compra y el mantenimiento de todo el mercado superan constantemente muchas de las alternativas.

Además de leer este wiki, le recomendamos que visite el foro Bogleheads® España.

Referencias

[1] Este es el ejemplo presentado por C.C. Gross, Need proof?, Vanguard blog, 12 de diciembre de 2011, visto el 7 de febrero de 2015 (en inglés)

[2] El registro histórico de 117 años del rendimiento global de acciones y bonos sugiere que una cartera de acciones / bonos globalmente equilibrada probablemente proporcionará un rendimiento real compuesto anualizado entre 3% y 4%, asumiendo gastos mínimos y sin gastos fiscales. Ver Global investment portfolios 2018 update, del blog de Bogleheads.

[3] Los cálculos se realizan como sigue:

A partir de los 25 años: 592.959,22 = FV(4%, 65-25, -6000,0,1)

El último parámetro de FV tiene el Tipo establecido en 1, que representa un pago al comienzo del período.

[4] Bogleheads® España tema: Lista de fondos y ETFs Indexados, dullinvestor. 09 de febrero de 2019

[5] Añadir un 1% extra a tus ahorros puede sumar más que 10 años de jubilación. Este es el mismo efecto que reducir los gastos en un 1%. Puedes encontrar la hoja de cálculo en Google Drive: Effect of investment expenses

[6] Estudios de desempeño de fondos mutuos en los Estados Unidos, Bogleheads wiki (en inglés)

[8] Fernandez, Pablo y del Campo Baonza, Javier, Rentabilidad de los Fondos de Inversión en España, 1991-2009 (28 de enero de 2010). Disponible en SSRN: https://ssrn.com/abstract=1543882 o http://dx.doi.org/10.2139/ssrn.1543882

[9] Fernandez, Pablo y Pershin, Vitaly y Fernandez Acin, Pablo y Fernández Acín, Isabel, Rentabilidad De Los Fondos De Inversión En España, 2001-2016 (10 de febrero de 2017). Disponible en SSRN: https://ssrn.com/abstract=2915010 o http://dx.doi.org/10.2139/ssrn.2915010

[10] Rick Ferri,¿Por qué la correlación no importa?, 27 de enero de 2014, Forbes. (en inglés) Tabla de correlación de tesorería a 5 años: CRSP, capital total de EE. UU. Y notas de tesorería a 5 años del programa de devoluciones de DFA. Cálculos de correlación por Rick Ferri

Enlaces externos

- Bogleheads® España tema: Primera visita, Pepeco. 06 de enero de 2019